PG电子官方网站8月29日,上海小南国(发布盈利预警公告,公司预计截至2024年6月30日止六个月,权益股东应占亏损不多于3000万元,与上一年度同期亏损约340万元相比,亏损增加。今年以来,已有多家上市餐饮企业发布盈利预警。

在消费环境低增长的态势下,上半年餐饮行业的整体状况并不乐观。国家统计局数据显示,上半年全国餐饮收入26243亿元,同比增长7.9%,对比2023年同期超过21%的增幅大大减少;限额以上单位餐饮收入7192亿元,同比增长5.6%。

京、沪餐饮市场更是直接收缩。当地统计局数据显示,今年1-7月,北京餐饮收入744.2亿元,同比下降4.2%。同期,上海住宿和餐饮业实现零售额840.52亿元,同比下降4.2%。

其中,在2024年上半年,北京规模以上(即年营收1000万元以上)餐饮业利润总额1.8亿元,同比下降88.8%PG电子官方网站,利润率低至0.37%。

《消费者报道》记者统计发现,目前已经披露2024年半年报的11家餐饮企业中,其中3家出现亏损,8家净利相比上年同期均有明显下降。

市场环境的持续低迷让原本就处于盈利困境的企业雪上加霜PG电子官方网站。《消费者报道》记者统计发现,11家上市餐企中,包括呷哺呷哺(-2.73亿元)、西安饮食(-0.59亿元)味千中国(-0.07亿元)在内的3家企业录得亏损,亏损总额达到3.39亿元。

作为“火锅第一股”,呷哺呷哺集团(披露的2024年上半年业绩报告显示,上半年公司实现收入23.95亿元,同比下降15.9%;公司拥有人应占亏损为2.73亿元,而去年同期盈利240.6万元,同比由盈转亏。

值得注意的是,呷哺呷哺去年全年净亏损为1.99亿元,这意味着今年上半年亏损幅度已超过去年全年。整体来看,自2021年以来,呷哺呷哺已连续三年亏损,累计亏损达11.18亿元。

同样处境艰难的还有陕西知名的老字号企业西安饮食(000721.SZ)。该公司近日发布的2024 年半年度报告显示,期内营业收入约3.49亿元,同比下降7.93%;归属于上市公司股东的净利润亏损约5964.63万元,同比下降29.53%。

2023年报数据显示,西安饮食全年营收约7.8亿元,同比增加60.94%,但归母净利润为-1.18亿元。

这家成立于1992年的企业,曾是“中国餐饮第一股”,拥有多家“中华老字号”品牌,但自2012年起,西安饮食多次出现营收与归母净利双双下降的情况。截至2023年年末,该公司扣非净利已连续亏损十一年,近十年未曾分红。

味千中国(0538.HK)近几年的业绩同样波动明显。2019年至2022年期间,味千中国的营收基本保持一年增长、一年下跌的趋势,而其盈利情况则表现为一年盈利、一年亏损的交替变动状态。尽管去年味千中国实现了营收增长和利润扭亏,但根据最新发布的2024年上半年业绩公告,味千中国再度出现亏损。公告显示,上半年味千中国营业额约8.27亿元,同比下降约6.6%;公司股东应占亏损约715.7万元。每股亏损0.01元,而上一年同期则实现净利润1.33亿元,净利跌幅达到105.38%。

在记者统计的11家餐饮上市企业中,尽管大部分企业保住了营收,但依然面临“增收不增利”的挑战。以九毛九(9922.HK)为例,其收入微增,利润却大幅下降。根据财报,该公司上半年实现营收30.64亿元PG电子官方网站,同比增长6.4%PG电子官方网站,期间溢利为6797万元,同比大跌71.5%。

高端中餐企业唐宫中国(1181.HK)则出现营收和净利润双降,财报显示,集团上半年实现营收5.27亿元,同比减少10.4%,股东应占溢利337.9万元,同比大跌91.87%。

值得一提的是,11家上市餐饮企业中仍有3个企业实现了增利,分别是达美乐中国(9987.HK)、百胜中国(1405.HK)以及全聚德(002186.SZ),最亮眼的是达美乐中国。2024年上半年,达美乐中国结束了长达三年亏损,开始盈利。据半年报,公司录得营收20.41亿元,同比增长48.3%。经调整净利润和归属于股东的净利润双双转正,经调整净利润为5089.0万元,去年同期净亏损为1744.5万元;归属于股东的净利润为1090.7万元,较去年同期的875.1万元增长24.6%。

在肯德基、必胜客等品牌的持续促销活动推动下,百胜中国(9987.HK)也实现了自分拆上市以来利润最高的第二季度,核心经营利润增长了12%。财报显示,2024上半年百胜中国实现营收56.40亿美元,同比增长1.24%,净利润为4.99亿美元,同比增长2.67%。

对此,百胜中国首席执行官屈翠容归功于三大关键策略:优化运营效率、深耕性价比与产品创新,以及品牌与店型的创新升级。

在上述11家餐饮企业中,全聚德、西安饮食、广州酒家(603043.SH)为老字号餐饮企业,仅全聚德实现盈利。其半年报显示,依托旅游业复苏,全聚德品牌餐饮门店节假日经营再创新高。今年元旦、春节、清明节、劳动节和端午节5个小长假,全聚德全国餐饮门店实现营业额同比增长21%,恢复至2019年的102%。其中,春节黄金周期间,在京7家门店创下单日营业额建店新高, 五一 黄金周,全聚德王府井店连续3天营业额破百万元。

与此同时,通过展示全聚德烤鸭片制作过程等一系列措施吸引境外游客,围绕品牌160周年进行了差异化升级等一系列动作,全聚德在上半年实现营收6.87亿元,同比增长2.87%,净利润为2933.56万元,同比增长5.08%。

中国烹饪协会分析称,价格战、同质化竞争和成本压力的不断加剧是造成目前餐饮行业“增收不增利”现象的几大因素。在不止一家公司的财报中,也有类似表述。

呷哺呷哺在财报中指出,上半年餐饮业内卷加剧,降价促销,团购优惠套餐等活动层出不穷。同时,租金、人力成本、食材成本等各项成本不断上涨,餐饮企业的利润空间收到进一步挤压,经营压力倍增。唐宫中国也指出,整体消费市场趋向疲弱,消费力不足趋势逐渐显现,消费者日常消费趋于谨慎,从而导致内地餐厅的顾客人数及人均消费均下跌。

业内人士向《消费者报道》记者表示,从2023年第四季度开始,性价比成为了消费端的刚需。2024年之后,在宏观经济环境不断波动的背景下,消费者的消费意愿、信心和能力进一步下探,尤其对高端餐饮造成了较大影响。

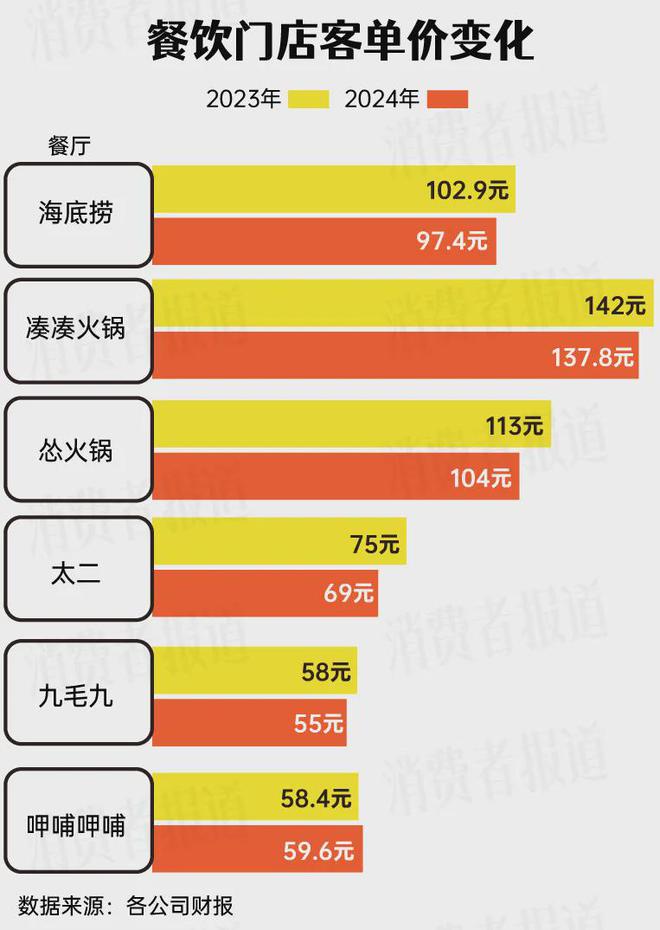

财报数据显示,上半年多家头部餐饮企业人均消费金额明显下滑。例如,海底捞上半年人均客单价降至97.4元,下滑了5.5元;呷哺呷哺旗下定位中高端的火锅品牌凑凑今年上半年的人均客单价也下滑4.2元至137.8元。

九毛九旗下的怂火锅上半年人均客单价大幅下滑9元至104元,旗下贡献超七成营收的“太二酸菜鱼”的人均消费也下降了6元,至69元,这是该品牌自2019年上市以来,首次客单价降至60元价位段。

今年第二季度,麦当劳中国市场同店销售额有所下降。对于中国市场的表现,麦当劳高管在电话会上表示,目前中国市场竞争十分激烈,“我们发现消费者非常喜欢寻找优惠,我们也看到很多消费者的转换行为,都是以最优惠的交易为评判标准。”

面对这种局面,怂火锅在今年5月宣布了价格调整,太二酸菜鱼则团购平台推出了双人九折套餐等,也应对市场变化。

其他连锁餐饮品牌也纷纷降价应对:海底捞旗下“小嗨火锅”推出了49元单人套餐,锅底9.9元起;呷哺呷哺新推出的单人餐均价58元,均价降幅超10%;乡村基宣布门店的4款产品降价,价格回到2008年;和府捞面部分产品价格下降约30%,主流产品价格区间下调至16元~29元之间;汉堡王、肯德基、麦当劳都先后推出9.9或10元吃汉堡促销活动。

以价换量的策略压缩了企业的利润空间。九毛九财报显示,在上半年调整菜单结构及菜品价格后,太二及怂火锅顾客人均消费、店铺层面经营利润率均出现了下降。其中,太二店铺层面经营利润率为13.8%,同比下降7.5个百分点;怂火锅店铺层面经营利润率8.6%,同比下降5.1个百分点。

对此,上述业内人士指出PG电子官方网站,目前降价的均是头部品牌,它们供应量完整度高,同时具有品牌效应、规模效应以及粉丝效应,因此才能够承受一定程度的降价。

他表示,“这也是一个洗牌的过程。”伴随价格战,行业正在加速出清。数据显示,截至今年6月30日,国内餐饮相关企业注销、吊销量达到105.6万家,接近去年全年的135.9万家。

九毛九开店节奏变得更加谨慎。太二在内地市场的全年开店目标,由原本计划的80至100间降低至80间,怂火锅全年开店目标由35至40间下调至25间。

海底捞今年上半年仅新开了11家门店,并关闭了43家,这些被关闭的门店主要是那些未达到经营预期、增长潜力不足或因物业调整等商业原因需要关闭的餐厅。截至今年6月底,海底捞的门店数量缩减了39家,降至1343家。

海底捞在财报中指出,为了确保整体餐厅经营效果良好,上半年维持谨慎扩张的原则,随着经营管理能力的进一步提升,预计下半年的拓店数量较上半年会大幅增加。

在品牌策略调整方面,九毛九选择剥离了旗下与当前消费环境不相适应的的两个品牌:“那未大叔是大厨”和“赖美丽酸汤烤鱼”,后续将集中资源到太二酸菜鱼和怂火锅厂。

其中,“那未大叔是大厨”是九毛九于2019年推出的子品牌,定位于轻奢创意新派粤菜,人均消费价格140元左右。从九毛九集团披露的财报来看,“那未大叔是大厨”自2022年开始营收连续两年下滑,2023年财报显示,“那未大叔是大厨”是九毛九集团旗下唯一一个业绩下降的子品牌。

“赖美丽酸汤烤鱼”前身则是创立于2021年的“赖美丽青花椒烤鱼”,创立的3年多时间里,该品牌经历了3次升级调整,主打产品从青花椒烤鱼变为眉山藤椒烤鱼,又在今年年初转型为贵州酸汤烤鱼。

拥有多个品牌的呷哺呷哺也进行了类似的调整。其决定停止运营在2022年9月推出的高端烤肉品牌“趁烧”,并于7月将所有门店关停。

整体来看,餐饮行业仍处于严峻的挑战之中,低价竞争和成本压力加剧了企业的盈利困境。未来,如何在保持价格竞争力的同时提升利润,成为餐饮企业的核心课题。