近日,普华永道在中国连锁餐饮峰会上发布了《中国连锁餐饮企业的资本之路:细节之下,方有盛宴》的报告。

报告指出,2019年中国餐饮行业收入达到4.7万亿元,增速超过9%,然而2020年的疫情造成线下餐饮停摆数月,行业整体跌幅超过15%。

普华永道以在内地有连锁门店的22家上市餐饮企业作为样本开展本次研究。样本企业的上市时间多在过去五年内。

2016-2020年间有十家企业在资本市场公开发行,是上一个五年的两倍。样本企业的上市地主要集中在香港。

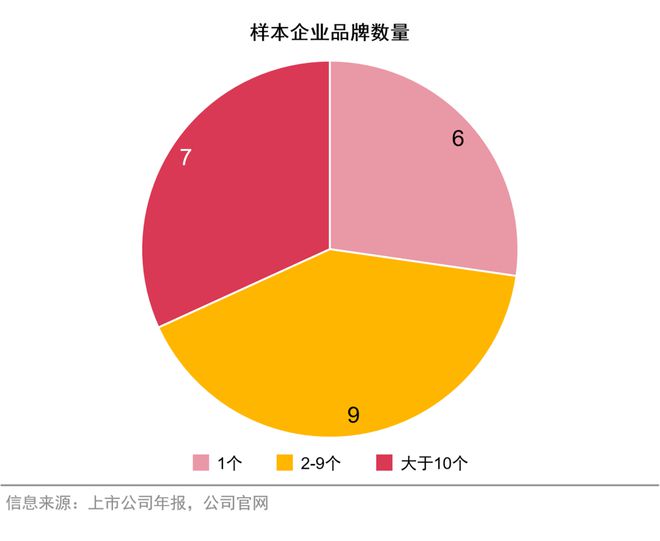

上市餐饮企业中,多品牌经营的企业占70%以上,其发展多品牌战略的方式有所不同,包括:自有品牌创立;通过品牌授权,获得品牌的区域经营权;通过投资获取品牌。

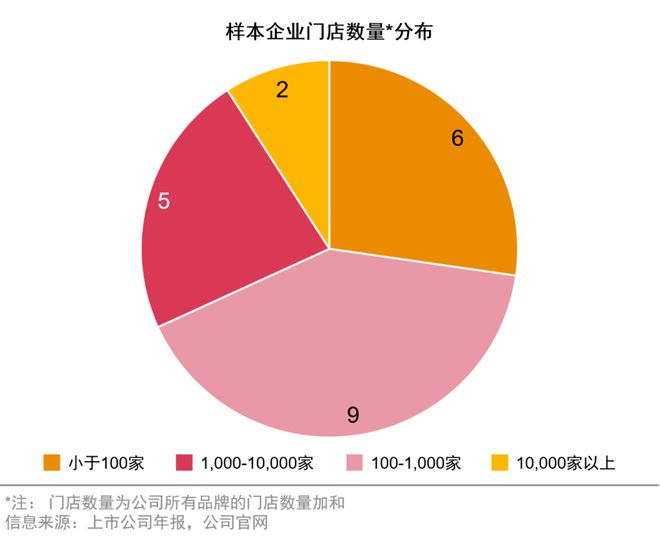

从门店数量看,样本公司均体现出一定规模优势,约30%的企业门店数量大于1,000家,超过70%的企业门店数大于100家。

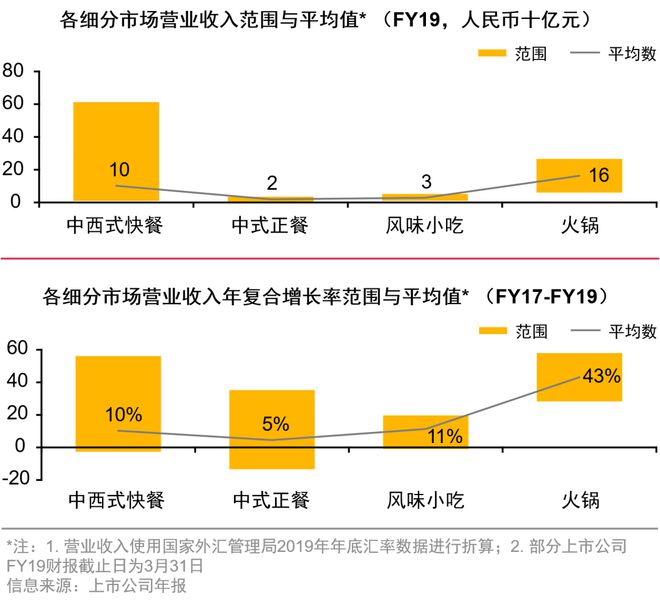

中西式快餐企业平均营收规模在样本企业中处于中上游,而龙头企业的收入规模远超其他细分市场企业;若剔除收购因素,其营收增长相对稳健。

中式正餐门店主要集中在特定区域或消费能力强的一二线城市,营收规模低于全国性餐饮企业,不同企业的增长表现差异较大。

以火锅为主营的企业,由于口味受众广、产品标准化程度高、客单价较高等特征,平均营收规模在样本企业中处于较高水平;两家火锅上市企业过去几年快速扩张,取得超过餐饮行业平均水平的营收增长。

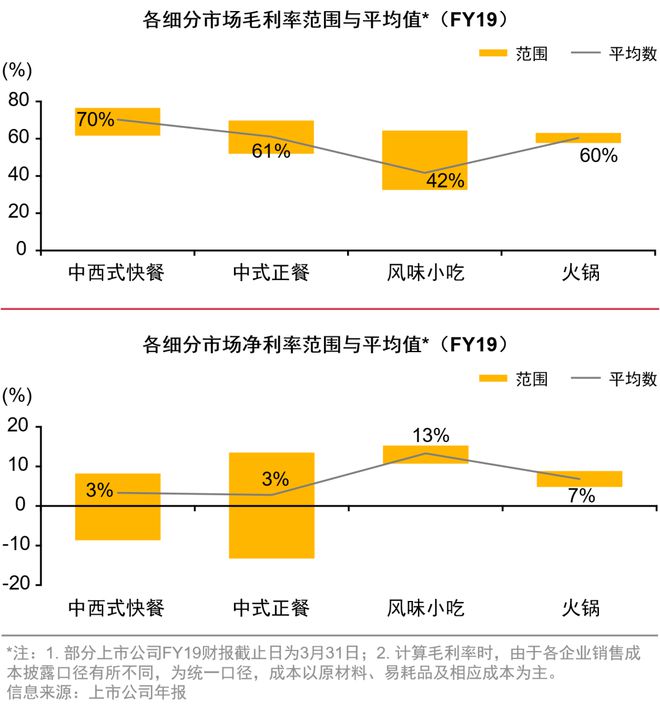

中西式快餐出餐量大、单品数量(SKU)少,公司对上游原材料供应商议价能力较强,毛利率水平行业领先。

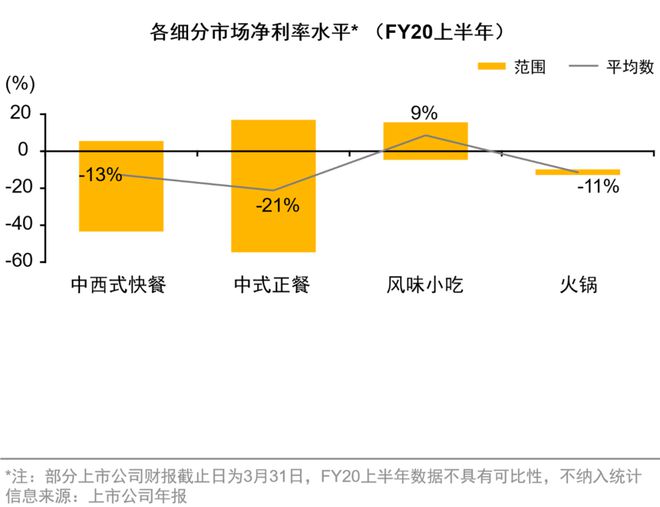

风味小吃类加盟门店比例高,原材料批量加工下价格加成比例相对较低,因而呈现低毛利率、高净利率的特征。火锅上市企业的利润水平总体较好。

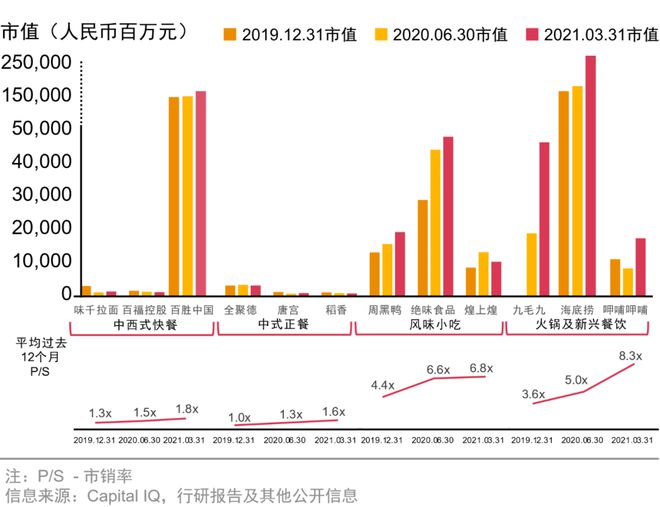

受疫情影响,2020年上半年上市餐饮企业收入普遍下滑,盈利承压,但市场仍保持了一定的估值水平,部分细分板块的估值水平较高,且在疫情后出现了市销率进一步上升的态势。

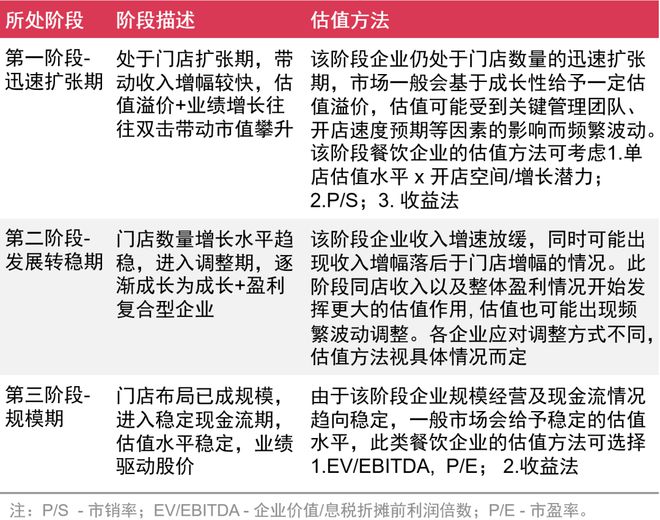

餐饮企业的估值方法和所处发展阶段有密切关联。对标国际餐饮巨头的发展历程,处于不同发展阶段的餐饮企业采取不同的估值方法。

近年来,餐饮行业整体股权投资较为理性,但依然保持着一定的活跃度。2018年是近三年餐饮投资最为活跃的一年,投资交易超过100笔,总融资金额也接近百亿元。

2019年,随着总体投资市场的回落,大餐饮领域的投资分流,线下连锁餐饮行业的投资活动明显变少。

尽管如此,从投融资角度看,交易数量和交易金额较2019年略有上升,一方面疫情并没有消退投资人对餐饮行业的关注,另一方面疫情的发生也使得餐饮行业对资本的态度比以往更为积极。

具体而言,茶饮、中式快餐、中式正餐、咖啡和烘焙吸引最多投资关注,其中火锅的平均投资金额最高。

已获得融资的企业头部效应非常明显,2020年的前十大交易融资金额约占全年所有披露金额交易的80%以上。

受益于产品的高度标准化,此类企业的可复制性较强,在保证单店高效运营的同时,具备了快速扩张的能力。

此外,年轻客群的覆盖、领先同行业的同店销售增速、较短的投资回收期以及明确的资本用途也是获得资本青睐的原因。

过去5至6年里,新式咖啡茶饮企业展现出强势的品牌力和扩张能力,同期太二酸菜鱼也在中餐领域做出有益示范。

基于与部分餐饮行业投资机构和被投企业的讨论和交流,普华永道总结以下投资关注点,供拟融资餐饮企业参考。

我国饮食文化中,对食材的丰富度、烹饪技巧和口味更为关注,同时消费者面对多样的菜系和丰富的餐品选择,对餐饮品牌更为挑剔,因此餐饮企业的“品牌保鲜期”相对国外同行更短,如何增强和维持品牌号召力,增强客户粘性成为餐饮企业的挑战。

快餐品牌相对更“抗老”,针对年轻人时尚、社交需求的餐饮企业上新速度需要更快、更密集,同时需要维持品牌的时尚度和话题度。

若可以做到这一点,市场对其品牌价值也会有更高的溢价。已经具备一定规模的品牌,通过多品牌矩阵,扩展品类和价位区间,吸引和覆盖更多人群。

一直以来,国内庞大的消费人口基数、广阔的区域市场和不同线级的城市梯度给予了餐饮企业天然的扩张空间,餐饮企业除了考虑跨区域扩张的人、财、物的传统课题外;

还要从品类本身是否具备跨区域拓展的条件、新店爬坡期、门店堂食业务的扩展能力、非门店业务的延展性、直营和加盟以及扩张期灵活和精细化运营的能力等方面,更加立体地对扩张能力进行评估,切忌盲目追求扩张。

餐饮行业注重运营细节,体现在对食材的把控、对餐品制作标准程序的执行、对服务标准的落实,以及对店铺人流和租金的平衡,会以各项指标来检验其运营效率。

另一方面,企业也在寻求提高门店运营标准化程度和效率的方式,包括简化单品数量(SKU)、中央厨房化、门店模型优化、数字化流程等。

考虑到上市公司合规性规范和持续管理市值的要求,财务和内部控制是餐饮企业面临的主要监管对象和风险,主要关注点包括收入确认、供应商价外收入、存货管理、租赁费用、对外投资、非流动资产(含商誉)的减值风险、股份支付、关联交易等。企业需要建立全面有效的内控管理体系以及流程,覆盖销售、门店、采购、存货、食品安全、资金、信息系统等。

2020年的疫情引发的大浪淘沙虽然惨烈,让众多市场竞争力不够的小店面临淘汰。但在行业加速洗牌之后,我们会发现头部品牌变得更大更强,连锁率逐渐提高。

华莱士疫情期间门店近14000家;正新鸡排门店疫情期间近18000家;蜜雪冰城疫情期间逆势增长,门店破万;

凑凑火锅疫情期间依然迅猛扩张,门店增至137家,创下了0门店倒闭的记录;海底捞2020年下半年开业门店363家,相当于每天都有新门店开业。

首先连锁对于商家而言,可以带来稳定的消费群体、较低地营销成本、以及规模带来的成本优势和安全品控等有利条件。 其次连锁对于用户而言则是一种标准化的、可预见的用户体验,稳定的口感和一致性地服务可以增强用户对于品牌的黏性和忠诚度。

所以,连锁餐饮是被行业内普遍认可的发展趋势,是最具投资价值的商业模式,而对比美国2019年73%的连锁化率我国仅有19%,只能说刚刚起步。

百盛中国旗下有肯德基、必胜客、塔可钟、东方既白、黄记煌、小肥羊和COFFII&JOY等品牌;这些品牌又分别涉及西式快餐、中式快餐、火锅、咖啡等餐饮领域。

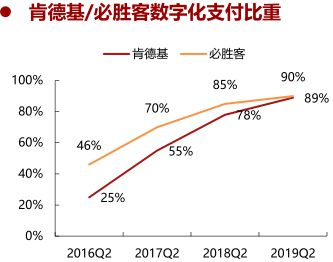

百胜中国是国内连锁餐饮业的数字化领导者。自2015年就推出肯德基超级APP并接入支付宝、美团、饿了么,2017年全球首家刷脸支付门店也是出自百胜中国。

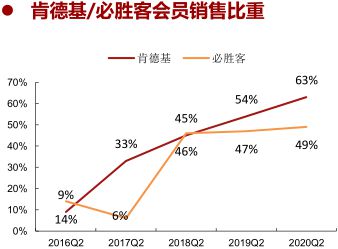

百胜以超级APP为核心打造的会员权益体系平台有效地提升了客流量以及客单价,为餐厅销售增长提供了有力支撑。

而付费会员项目方面,2018 年肯德基的自有平台的付费会员转化率为 22%,在享有会员权益期间,会员用户的支出增长了 1.1 倍,消费频率增长 1.4 倍。

出众的数字化点餐及支付技术为餐厅优化了原有的人员配置并减少了点餐及现金管理的相关成本,提升了效率以及公司整体的盈利能力。

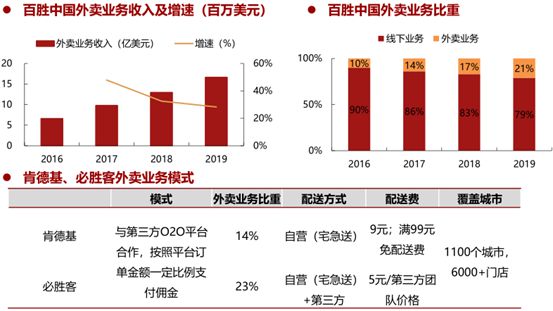

2015年通过与第三方外卖平台合作以获取更多流量支持。根据弗若斯特沙利文报告,2019年公司为中国外送销售额占比最高的连锁餐厅之一,同年外卖销售額占公司餐厅收入总额的21%。

2020年初为应对疫情,肯德基和必胜客在全国范围内推出无接触配送,减少疾病传播的风险同时,还有助于拉动外卖销售额。

2020年一、二季度肯德基外卖收入占比为31%和48%,必胜客外卖收入占比为48%、35%,均较疫情前均有较大提升。

随着外部环境的改善,占比或将有所回落,但由于公众养成的习惯预计外卖仍将成为未来业绩的强力支撑并占有不俗的比重。

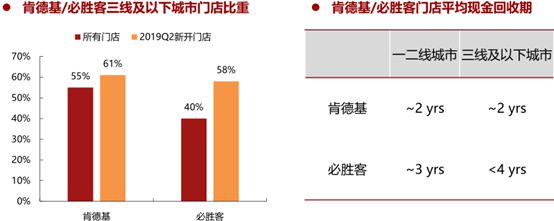

截至2019年二季度,肯德基、必胜客三线及以下城市门店占比分别为55%和40%,二季度始新开门店向三线及以下城市倾斜,比重分别为61%和58%。

从数据上来看肯德基更适合做市场下沉,通过品牌优势肯德基可以在三线及以下城市获得更优质的商铺资源、更低的租金、更高的坪效和利润,使开店成本综合降到较低的位置。

通过精简化的餐厅环境、菜品种类赢得了当地消费者的喜爱。成功地开始了下沉之旅……根据中国商报报道,肯德基团队预计2020 年后的三年内将会在中国市场下沉新增约1000家“小镇店”。

依据这三个策略,肯德基和必胜客两个品牌在疫情最严重的2020年一季度仍然保持正毛利率为14.1%和6.4%。